O desempenho econômico do Bradesco decorre de ações vinculadas ao planejamento estratégico, que visam à geração de resultados sustentáveis, com vistas à melhor relação entre risco e retorno. O desempenho positivo tem fornecido retornos significativos a seus acionistas desde a fundação da Organização. Sua tendência pode ser constatada por meio de vários números e indicadores, apresentados na Divulgação dos Resultados trimestralmente.

O contexto macroeconômico, as políticas setoriais e o quadro regulatório têm impacto relevante sobre as operações do Banco Bradesco. O comportamento da atividade econômica, as decisões de política monetária em relação à taxa de juros básica e aos depósitos compulsórios, o nível de inflação, a evolução da taxa de câmbio, entre outras variáveis, refletem na velocidade de expansão do crédito, no nível de inadimplência e no resultado da intermediação financeira, por exemplo. Exemplos recentes são as medidas macroprudenciais que alteraram as exigências de capital para financiamento de veículos, as mudanças em relação ao IOF sobre a concessão de crédito e captações externas, a alteração da regra de remuneração dos depósitos de poupança, as taxas de juros e prazos máximos do crédito consignado, as regras sobre o compartilhamento de sistemas de transações de cartões de crédito e as mudanças nas exigibilidades e remuneração dos depósitos compulsórios. Cabe destacar o processo de implementação das regras de Basileia III, que modifica um amplo conjunto de regras relativas à exigência de capital, controles de risco e requerimentos de liquidez, entre outros. Nesse contexto, o Bradesco tem tido capacidade e se mostrado preparado para estar aderente às alterações no ambiente regulatório.

Em relação a compromissos de origem externa, o Bradesco publica guidance anual na divulgação de resultados do fechamento do ano contendo projeções e estimativas elaboradas de acordo com as práticas contábeis adotadas no Brasil, alinhado ao seu planejamento estratégico, relativamente à: carteira de crédito total e aberto para pessoa física e pessoa jurídica, margem financeira, prestação de serviços, despesas operacionais (pessoal + administrativas), prêmios de seguros e despesas de provisão para devedores duvidosos. Vide guidance.

Existem premissas que podem ser influenciadas pela Administração, como: (i) reajustes contratuais e adequação dos custos conforme o crescimento dos negócios e o plano de investimentos da Organização; (ii) expansão da rede de atendimento do Grupo Bradesco; (iii) estimativas que não contemplam novas parcerias ou aquisições; e (iv) crescimento dos negócios conforme a estratégia de atuação da Organização. Também há premissas que escapam ao controle da Administração, como: (i) manutenção dos fundamentos básicos da atual política macroeconômica; (ii) retomada do crescimento mundial; (iii) alteração da taxa de juros Selic pelo Copom para controle inflacionário; (iv) evolução do mercado de crédito; (v) condições de liquidez que atendem à demanda de crédito; e (vi) mudanças regulatórias que afetem a administração bancária.

A Organização Bradesco atua com diversos Comitês Executivos, que se destinam a áreas específicas de atuação definidas em seus respectivos Regimentos, os quais foram introduzidos no intuito de estabelecer as diretrizes a serem observadas para atender aos diversos segmentos da Organização, bem como aperfeiçoar as práticas de Governança Corporativa – alguns inclusive estão subordinados ao Conselho de Administração e reportam periodicamente os resultados de suas atividades a ele.

Entre os diversos comitês que apoiam a tomada de decisões e assessoram os executivos na condução dos negócios, destaca-se o Comitê de Eficiência, que tem por objetivo avaliar despesas, receitas, processos e investimentos da Organização, visando à otimização de processos e à disseminação de melhores práticas, com foco na eficiência, além de mensurar os resultados por meio do Índice de Eficiência Operacional, buscando o melhor desempenho, de forma que maximize o retorno das unidades de negócios.

Os investimentos em tecnologia, superiores a R$ 29 bilhões nos últimos nove anos, permitiram à Organização obter ganhos na eficiência operacional, a exemplo de incremento de 50% na agilidade na concepção e no desenvolvimento de novos produtos, redução nas atividades de backoffice e diminuição em 20% dos custos de desenvolvimento e manutenção de sistemas. A subsegmentação operacional no varejo, implantada em 2015, tem permitido um melhor atendimento ao cliente e consequentemente permitiu a cobrança de maiores fees, aumentando as receitas de prestação de serviços.

Dentre as ações de gestão, destacam-se o acompanhamento dos principais índices de performance, como de Eficiência Operacional (IEO), de rentabilidade (ROAE), de cobertura das despesas operacionais vis-à-vis as receitas de prestação de serviços, da rentabilidade dos ativos médios (Taxa Média da Margem) e relacionados às atividades de seguros, previdência e capitalização, como sinistralidade e comercialização. Os resultados são divulgados trimestralmente ao mercado no Relatório de Análise Econômica e Financeira e vem apresentando performance adequada, aderente aos objetivos estratégicos da Organização.

O investimento socioambiental na Organização, por sua vez, é separado em dois grandes eixos: investimento em educação via Fundação Bradesco e investimentos socioambientais que visam ao fomento a iniciativas de stakeholders estratégicos e buscam alinhamento aos negócios. Esses projetos têm relação direta com os negócios, como ações de educação financeira e promoção de produtos com diferenciais socioambientais, como cartões de afinidade e títulos de capitalização elaborados em parceria com entidades de cunho socioambiental. Adicionalmente, foram definidos um objetivo estratégico e iniciativas para o aprimoramento do tema na Organização, abrangendo melhorias em governança, gestão e reporte de informações. As ações serão aplicadas gradativamente e acompanhadas por meio de indicadores e metas.

O Bradesco mantém a Norma Corporativa de Patrocínios e Participações em Eventos, que estabelece os princípios socioambientais para esse tipo de ação, com finalidade comercial ou de relacionamento. Há ainda a Norma Corporativa de Investimentos Socioambientais, que determina os aspectos norteadores para os investimentos socioambientais do Bradesco.

Por fim, para gerir os impactos de mudanças climáticas na cadeia de valor, em 2015 o Banco trabalhou em parceria com o CEBDS em um programa para a gestão de carbono na cadeia de valor. O objetivo da iniciativa é capacitar os fornecedores de maior impacto em mudanças climáticas para a elaboração de inventários de Gases do Efeito Estufa (GEE). Participaram do treinamento 26 fornecedores.

Com presença e capilaridade nacionais, o Bradesco apoia projetos em todas as regiões do País, a exemplo de:

- Resultados econômico-financeiros: são utilizados os benefícios decorrentes das leis de incentivos fiscais para destinar recursos a projetos que promovem o bem-estar social, os quais possibilitam a otimização dos recursos aportados com capital próprio.

- Engajamento de partes interessadas: ações de doação e patrocínio permitem ampliar o relacionamento com diversas partes interessadas. Possibilita ainda maior interação entre a rede de agências e sucursais e as comunidades em que estão inseridas.

- Fundação Amazonas Sustentável (FAS): os programas da FAS, apoiada pelo Bradesco, contribuem para a melhoria das condições de renda, educação, saúde e empreendedorismo de mais de 9.400 famílias, fomentando o desenvolvimento local e a proteção do meio ambiente.

- SOS Mata Atlântica e Projeto Tamar: promove a conservação da diversidade biológica e cultural do Bioma Mata Atlântica, estimulando a cidadania socioambiental, e realiza o trabalho de conservação das tartarugas marinhas, respectivamente.

- Cartões: Fundação SOS Mata Atlântica, Associação de Assistência à Criança Deficiente (AACD), Associação de Pais e Amigos dos Excepcionais (APAE), Casas André Luiz e Fundação Amazonas Sustentável (FAS).

| DESTAQUES | 2012 | 2013 | 2014 | 2015 | Variação % | |

|---|---|---|---|---|---|---|

| 2015 x 2012 | 2015 x 2014 | |||||

| Demonstração do resultado ajustado do período (R$ milhões)1 | ||||||

Lucro líquido – contábil |

11.381 | 12.011 | 15.089 | 17.190 | 51,0 | 13,9 |

Lucro líquido – ajustado |

11.523 | 12.202 | 15.359 | 17.873 | 55,1 | 16,4 |

Margem financeira total |

43.793 | 43.286 | 48.295 | 55.387 | 26,5 | 14,7 |

Margem financeira de crédito bruta |

33.464 | 35.127 | 38.366 | 42.788 | 27,9 | 11,5 |

Margem financeira de crédito líquida |

20.450 | 23.082 | 25.709 | 27.614 | 35,0 | 7,4 |

Despesas com provisão para devedores duvidosos |

(13.014) | (12.045) | (12.657) | (15.174) | 16,6 | 19,9 |

Receitas de prestação de serviços |

17.512 | 19.786 | 22.089 | 24.839 | 41,8 | 12,4 |

Despesas administrativas e de pessoal |

(26.348) | (27.573) | (28.815) | (31.038) | 17,8 | 7,7 |

Prêmios emitidos de seguros, contribuição de previdência e receitas de capitalização |

44.308 | 49.752 | 56.152 | 64.612 | 45,8 | 15,1 |

| Balanço patrimonial ajustado (R$ milhões)1 | ||||||

Total de ativos1 |

879.092 | 908.139 | 1.032.040 | 1.079.755 | 22,8 | 4,6 |

Títulos e valores mobiliários |

315.487 | 313.327 | 346.358 | 407.584 | 29,2 | 17,7 |

Operações de crédito2 |

385.529 | 427.273 | 455.127 | 474.027 | 23,0 | 4,2 |

- Pessoa física |

117.540 | 130.750 | 141.432 | 147.749 | 25,7 | 4,5 |

- Pessoa jurídica |

267.989 | 296.523 | 313.695 | 326.278 | 21,8 | 4,0 |

Provisão para Devedores Duvidosos (PDD)3 |

(21.299) | (21.687) | (23.146) | (29.499) | 38,5 | 27,4 |

Depósitos totais |

211.858 | 218.063 | 211.612 | 195.760 | (7,6) | (7,5) |

Provisões técnicas |

124.217 | 136.229 | 153.267 | 177.835 | 43,2 | 16,0 |

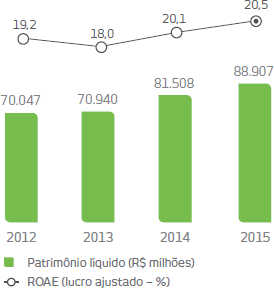

Patrimônio líquido |

70.047 | 70.940 | 81.508 | 88.907 | 26,9 | 9,1 |

Recursos captados e administrados |

1.225.228 | 1.260.056 | 1.426.099 | 1.510.396 | 23,3 | 5,9 |

| Indicadores de desempenho (%) sobre o lucro líquido – ajustado (exceto quando mencionado) | ||||||

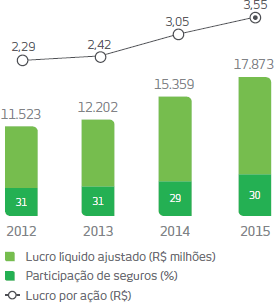

Lucro líquido ajustado por ação (R$)4 |

2,29 | 2,42 | 3,05 | 3,55 | 55,0 | 16,4 |

Valor Patrimonial por Ação (ON e PN – R$)4 |

13,90 | 14,09 | 16,19 | 17,68 | 27,2 | 9,2 |

Retorno sobre PL médio5, 6 |

19,2 | 18,0 | 20,1 | 20,5 | 1,3 p.p. | 0,4 p.p. |

Retorno sobre capital principal a 11% – BIS III6 |

- | - | 24,2 | 27,4 | 27,4 p.p. | 3,2 p.p. |

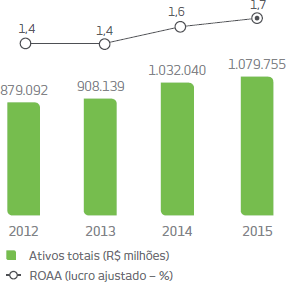

Retorno sobre ativos médios6 |

1,4 | 1,4 | 1,6 | 1,7 | 0,3 p.p. | 0,1 p.p. |

Taxa média (margem financeira ajustada/total de ativos |

7,6 | 7,0 | 7,3 | 7,5 | (0,1) p.p. | 0,2 p.p. |

Índice de imobilização7 |

44,6 | 45,4 | 47,2 | 35,2 | (9,4) p.p. | (12,0) p.p. |

Índice combinado – seguros8 |

86,0 | 86,1 | 86,1 | 86,7 | 0,7 p.p. | 0,6 p.p. |

Índice de Eficiência Operacional (IEO) |

41,5 | 42,1 | 39,2 | 37,5 | (4,0) p.p. | (1,7) p.p. |

Índice de cobertura (receita de prestação de serviços/despesas administrativas e de pessoal) |

66,5 | 71,8 | 76,7 | 80,0 | 13,5 p.p. | 3,3 p.p. |

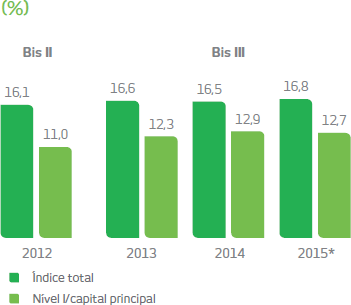

Índice de Basileia – total9 |

16,1 | 16,6 | 16,5 | 16,8 | 0,7 p.p. | 0,3 p.p. |

Valor de mercado (R$ milhões)10 |

131.908 | 128.085 | 145.536 | 100.044 | (24,2) | (31,3) |

| Qualidade da carteira de crédito (%)11 | ||||||

PDD/carteira de crédito3 |

7,3 | 6,7 | 6,7 | 8,0 | 0,7 p.p. | 1,3 p.p. |

Non-Performing loans (> 60 dias12/carteira de crédito) |

5,0 | 4,2 | 4,3 | 5,0 | 0,0 p.p. | 0,7 p.p. |

Índice de inadimplência (> 90 dias12/carteira de crédito) |

4,1 | 3,5 | 3,5 | 4,1 | (0,0) p.p. | 0,6 p.p. |

Índice de cobertura (> 90 dias12)3 |

178,2 | 192,3 | 189,0 | 198,0 | 19,8 p.p. | 9,0 p.p. |

Índice de cobertura (> 60 dias12)3 |

147,3 | 158,9 | 156,6 | 161,7 | 14,4 p.p. | 5,1 p.p. |

| Outras informações | ||||||

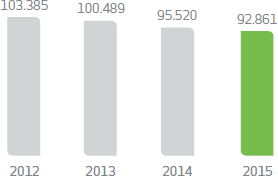

Funcionários13 |

103.385 | 100.489 | 95.520 | 92.861 | (10,2) | (2,8) |

Contratados e estagiários |

12.939 | 12.614 | 12.916 | 13.223 | 2,2 | 2,4 |

Agências |

4.686 | 4.674 | 4.659 | 4.507 | (3,8) | (3,3) |

PAs14 |

3.781 | 3.586 | 3.486 | 3.511 | (7,1) | 0,7 |

PAEs14 |

1.456 | 1.180 | 1.145 | 736 | (49,5) | (35,7) |

Pontos externos da rede de máquinas de autoatendimento – Bradesco15, 16 |

3.809 | 3.003 | 1.344 | 627 | (83,5) | (53,3) |

Pontos assistidos da rede Banco24Horas15 |

10.818 | 11.583 | 12.450 | 11.721 | 8,3 | (5,9) |

Bradesco Expresso (correspondentes) |

43.053 | 46.851 | 50.006 | 43.560 | 1,2 | (12,9) |

Máquinas de autoatendimento (rede Bradesco e rede Banco24Horas) |

47.834 | 48.203 | 48.682 | 50.467 | 5,5 | 3,7 |

Clientes correntistas ativos (milhões)17, 18 |

25,7 | 26,4 | 26,5 | 26,0 | 1,2 | (1,9) |

Clientes contas de poupança (milhões)19 |

48,6 | 50,9 | 59,1 | 60,1 | 23,7 | 1,7 |

|

1. Para mais informações, favor consultar a nota explicativa nº 4 – Balanço Patrimonial e Demonstração do Resultado Gerencial, nas Demonstrações Contábeis de 31 de dezembro de 2015. 2. Carteira de crédito expandida: inclui avais e fianças, cartas de crédito, antecipação de recebíveis de cartões de crédito, co-obrigação em cessão de crédito (FIDC e CRI), co-obrigação em cessão de crédito rural e operações com risco de crédito – carteira comercial, que inclui operações de debêntures e notas promissórias. 3. Inclui provisão para garantias prestadas, englobando avais, fianças, cartas de crédito e standby letter of credit, a qual compõe o conceito de PDD “excedente”. 4. Para fins comparativos, as ações foram ajustadas de acordo com as bonificações e os desdobramentos. 5. Não considera o efeito da marcação a mercado dos títulos disponíveis para venda registrados no patrimônio líquido. 6. Lucro líquido ajustado. 7. A partir de março de 2015, considera o índice apurado com base no consolidado prudencial, conforme a Resolução nº 4.192/13 do CMN. 8. Exclui as provisões adicionais. 9. A partir de outubro de 2013, o cálculo do Índice de Basileia segue as diretrizes regulatórias das Resoluções nº 4.192/13 e nº 4.193/13 do CMN (Basileia III). 10. Quantidade de ações (descontadas as ações em tesouraria) x cotação de fechamento das ações ON e PN do último dia do período. 11. Conceito definido pelo Bacen. 12. Créditos em atraso. 13. Em 2014, inclui a transferência de 2.431 funcionários da Scopus Tecnologia para a IBM Brasil. 14. PAs (Postos de Atendimento): resultado da consolidação de PAB (Posto de Atendimento Bancário), PAA (Posto Avançado de Atendimento) e postos de câmbio, conforme Resolução CMN nº 4.072/12; e PAE (Postos de Atendimento Eletrônico em Empresas): posto localizado em uma empresa com atendimento eletrônico. 15. Inclui pontos comuns entre a Rede Bradesco e a Rede Banco24Horas. 16. A redução verificada refere-se ao compartilhamento dos Terminais de Autoatendimento (TAA) que compõem a rede externa, pelos TAAs da Rede Banco24Horas. 17. Quantidade de clientes únicos (CNPJs e CPFs). 18. Referem-se aos primeiro e segundo titulares de conta-corrente. 19. Quantidade de contas. |

||||||

| (R$ milhões) | 2012 | 2013 | 2014 | 2015 | Variação % | |

|---|---|---|---|---|---|---|

| 2015 x 2012 | 2015 x 2014 | |||||

| Margem financeira | 43.793 | 43.286 | 48.295 | 55.387 | 26,5 | 14,7 |

- Juros |

41.730 | 42.389 | 47.497 | 54.777 | 31,3 | 15,3 |

- Não juros |

2.063 | 897 | 798 | 610 | (70,4) | (23,6) |

| Provisão para Devedores Duvidosos (PDD) | (13.014) | (12.045) | (12.657) | (15.174) | 16,6 | 19,9 |

| Resultado bruto da intermediação financeira | 30.779 | 31.241 | 35.638 | 40.213 | 30,7 | 12,8 |

| Prêmios de seguros, planos de previdência e capitalização, líquidos da variação das provisões técnicas, sinistros retidos e outros* | 3.814 | 4.471 | 5.047 | 5.426 | 42,3 | 7,5 |

| Receitas de prestação de serviços | 17.512 | 19.786 | 22.089 | 24.839 | 41,8 | 12,4 |

| Despesas de pessoal | (12.186) | (13.061) | (13.967) | (14.699) | 20,6 | 5,2 |

| Outras despesas administrativas | (14.162) | (14.512) | (14.848) | (16.339) | 15,4 | 10,0 |

| Despesas tributárias | (4.139) | (4.381) | (4.627) | (5.640) | 36,3 | 21,9 |

| Resultado de participação em coligadas | 148 | 43 | 187 | 144 | (2,7) | (23,0) |

| Outras receitas/(despesas operacionais) | (4.214) | (4.743) | (5.395) | (6.708) | 59,2 | 24,3 |

| Resultado operacional | 17.552 | 18.844 | 24.124 | 27.236 | 55,2 | 12,9 |

| Resultado não operacional | (89) | (120) | (183) | (283) | 218,0 | 54,6 |

| Imposto de Renda/Contribuição Social | (5.872) | (6.425) | (8.469) | (8.933) | 52,1 | 5,5 |

| Participação minoritária | (68) | (97) | (113) | (147) | 116,2 | 30,1 |

| Lucro líquido – ajustado | 11.523 | 12.202 | 15.359 | 17.873 | 55,1 | 16,4 |

| *Em “Outros”, inclui: sorteios e resgates de títulos de capitalização e despesas de comercialização de planos de seguros, previdência e capitalização. | ||||||

| Lucro líquido contábil X lucro líquido ajustado (R$ milhões) | 2012 | 2013 | 2014 | 2015 | |

|---|---|---|---|---|---|

| Lucro líquido – contábil | 11.381 | 12.011 | 15.089 | 17.190 | |

| Eventos extraordinários (líquidos dos efeitos fiscais) | 142 | 191 | 270 | 683 | |

Crédito tributário |

(1.389) | (462) | - | (2.341) | |

Constituição/(reversão) de provisões técnicas |

1.211 | (1.471) | (432) | (276) | |

PDD excedente/agravamento de rating |

- | - | - | 2.222 | |

Passivos contingentes |

108 | 58 | (98) | 606 | |

Impairment de ativos* |

885 | 451 | 800 | 472 | |

Lei nº 12.865/13 (REFIS) |

- | (1.950) | - | - | |

Realinhamento de taxas a mercado – NTNs |

- | 3.565 | - | - | |

Resultado do alongamento dos prazos de títulos e valores mobiliários |

(1.306) | - | - | - | |

Alienação de ações da Serasa |

(523) | - | - | - | |

Amortização integral de ágio – BERJ |

1.156 | - | - | - | |

| Lucro líquido – ajustado | 11.523 | 12.202 | 15.359 | 17.873 | |

| *Refere-se, basicamente, ao impairment de: (i) ações, no valor de R$ 238 milhões (2014 – R$ 749 milhões; 2013 – R$ 361 milhões; 2012 – R$ 536 milhões); e (ii) ativos permanentes/intangíveis, no valor de R$ 234 milhões (2014 – R$ 51 milhões; 2013 – R$ 90 milhões; 2012 – R$ 316 milhões). | |||||

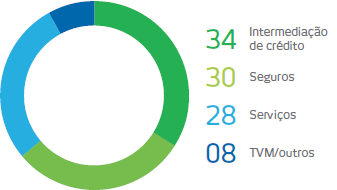

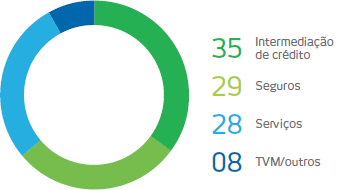

ORIGEM DO RESULTADO

Nas operações do dia a dia, o Bradesco busca manter estratégia equilibrada de atuação, com diferentes fontes para a geração de negócios e de resultados, diversificando, assim, os riscos inerentes às atividades. Atua principalmente em duas frentes de negócios: na área bancária/financeira e na área de seguros, previdência complementar e capitalização. Elas representam, respectivamente, 70,4% e 29,6% do resultado da Organização. Dessa forma, o foco se dá na difusão segura dos resultados de negócio, englobando operações de crédito, investimentos, gestão de recursos de terceiros, corporate, private banking, cartões, consórcios, seguros, previdência complementar, capitalização e outras.

A seguir, as participações relativas às operações que compõem os resultados da Organização:

12M15 (%)

12M14 (%)

LUCRO LÍQUIDO E RENTABILIDADE

O patrimônio líquido totalizou R$ 88.907 milhões em dezembro de 2015, apresentando crescimento de 9,1% em relação ao saldo de dezembro de 2014.

Mesmo com o cenário bastante adverso e volátil em 2015, a Organização conseguiu alcançar índice de rentabilidade sobre o patrimônio líquido médio (ROAE) de 20,5%, o que reforça os constantes esforços em excelência em gestão, eficiência e controle de custos.

O lucro líquido ajustado do exercício foi de R$ 17.873 milhões (variação de 16,4% em relação ao lucro líquido ajustado de R$ 15.359 milhões em 2014), correspondendo a R$ 3,55 por ação.

Os ativos totais ajustados alcançaram R$ 1,080 trilhão em dezembro de 2015, apresentando evolução de 4,6% em relação a dezembro de 2014, ocasionada pelo aumento do volume de negócios. O retorno sobre os ativos médios (ROAA) atingiu 1,7%, expansão de 0,1 p.p. sobre dezembro de 2014 (1,6%).

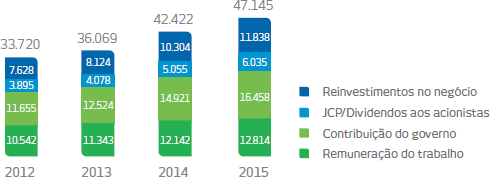

DEMONSTRAÇÃO DO VALOR ADICIONADO GRI G4-EC11

O valor adicionado representa o quanto a Organização produz em termos de riqueza, e como essa riqueza é distribuída para a sociedade, ano a ano. Cabe salientar, também, o crescente valor adicionado aos acionistas, na remuneração do trabalho e na contribuição ao governo.

Em dezembro de 2015, o valor adicionado somou R$ 47.145 milhões, uma evolução de 11,1% em relação ao ano anterior. Desse montante: (i) R$ 16.458 milhões, ou 34,9%, foram destinados ao governo na forma de contribuições, impostos e taxas; (ii) R$ 12.814 milhões, ou 27,2%, representam a remuneração dos funcionários; (iii) R$ 11.838 milhões, ou 25,1%, destinados ao reinvestimento na própria atividade; e (iv) R$ 6.035 milhões, ou 12,8%, foram destinados aos acionistas para pagamento de juros e dividendos.

1. Com base na Demonstração do Resultado Ajustado.

DEMONSTRAÇÃO DO VALOR ADICIONADO (R$ MILHÕES)

ÍNDICE DE BASILEIA – BASILEIA III

A estrutura de capital do Bradesco está adequada aos requerimentos de Basileia III, o que contribui para que a Administração tenha melhores condições de alcançar os objetivos estratégicos e proporcionar aos acionistas e investidores tranquilidade e confiança na Organização.

Em dezembro de 2015, o Patrimônio de Referência (PR) alcançou o montante de R$ 102.825 milhões, frente aos ativos ponderados pelo risco de R$ 612.217 milhões, resultando em um Índice de Basileia Total de 16,8% e capital principal de 12,7%.

O Índice de Basileia Total apresentou aumento de 0,3 p.p. em relação ao ano anterior, impactado, basicamente, (i) pelo aumento do patrimônio líquido devido ao incremento do resultado no ano e (ii) pela emissão de dívidas subordinadas; e compensado, em parte, (iii) pelo aumento na ponderação de ativos de risco, principalmente no risco de crédito, ocasionado pela expansão da carteira, e (iv) pela aplicação do fator de 40% dos ajustes prudenciais (o fator aplicado em 2014 foi de 20%), conforme definido na Resolução n° 4.192/13 do CMN. Esses fatores, com exceção do aumento do PL e da emissão de dívidas subordinadas, contribuíram para a redução de 0,2 p.p. do capital principal/nível I.

*A partir de outubro de 2013, o PR passou a ser apurado com base na Resolução nº 4.192/13 do CMN, que determina que a apuração seja feita com base no consolidado financeiro até dezembro de 2014 e no consolidado prudencial a partir de janeiro de 2015, cuja diferença na nova apuração consiste, essencialmente, na consolidação das empresas assemelhadas às instituições financeiras (Bradesco Consórcios, Cielo, entre outras) e fundos de investimentos.

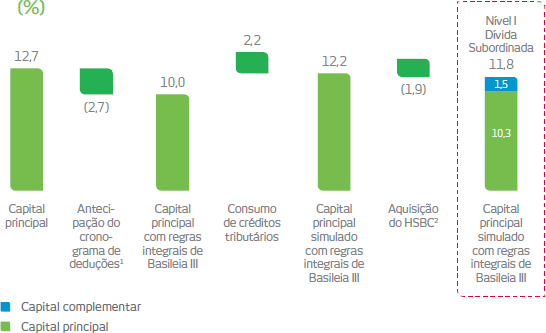

IMPACTO INTEGRAL – BASILEIA III

A seguir está demonstrada a simulação para Basileia III, considerando a abertura de alguns dos principais ajustes futuros, que incluem: (i) a aplicação de 100% das deduções previstas no cronograma de implantação; (ii) a realocação de recursos, via pagamento de dividendos, por parte do Grupo Segurador; (iii) o consumo de créditos tributários; e (iv) o impacto da aquisição do HSBC, perfazendo um índice de 10,3% de capital principal, que, acrescido de captação, via dívida subordinada, poderá totalizar um índice de Basileia Nível I aproximado de 11,8%, no fim de 2018.

2. Em fase de análise pelos órgãos reguladores.

MARGEM GERENCIAL DE CAPITAL NÍVEL I/RETORNO SOBRE O CAPITAL NÍVEL I

O Bradesco mantém e aprimora continuamente metodologia para a mensuração e os processos para a implementação do capital gerencial, visando manter níveis adequados de capital para fazer face aos riscos incorridos.

A Organização considera confortável, para médio e longo prazos, manter uma margem de capital nível I de pelo menos 25% em relação ao capital mínimo regulatório, observando-se o cronograma estabelecido pelo Banco Central para a adoção plena das diretrizes de Basileia III.

Considerando-se o mínimo para o capital principal exigido de 11% sobre as regras integrais de Basileia III, a rentabilidade nessa condição seria de 27,4%.

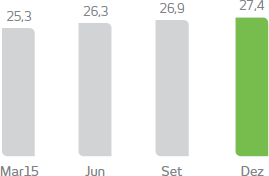

Retorno sobre o capital principal 11%* (%)

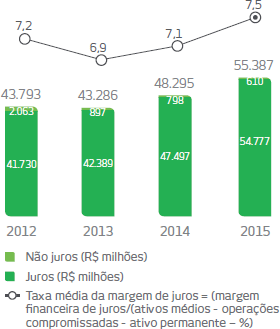

MARGEM FINANCEIRA

Em 2015, a margem financeira atingiu R$ 55.387 milhões, evolução de R$ 7.092 milhões, reflexo, basicamente, (i) do crescimento no resultado das operações que rendem juros, no valor de R$ 7.280 milhões, e compensada (ii) pelo menor resultado obtido com a margem de “não juros”, no valor de R$ 188 milhões.

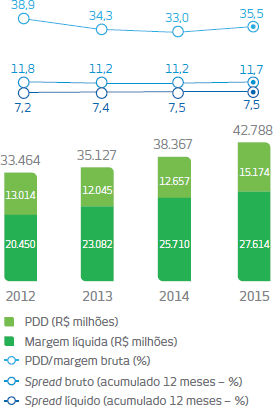

MARGEM FINANCEIRA DE INTERMEDIAÇÃO DE CRÉDITO LÍQUIDA

No exercício de 2015, a margem financeira de crédito líquida (que apresenta o resultado da receita de juros de crédito líquida da Provisão para Devedores Duvidosos – PDD) manteve-se em patamar sustentável, mesmo com o cenário econômico brasileiro adverso. Essa condição é reflexo do fortalecimento da política e dos processos de concessão de crédito, da qualidade das garantias obtidas e do aprimoramento dos processos de recuperação de crédito e melhorias nas políticas de concessão de crédito.

No comparativo entre 2015 e o ano anterior, a margem líquida evoluiu 7,4%, em razão do aumento (i) do spread médio e (ii) do volume médio dos negócios; e compensado (iii) pelo efeito do alinhamento do nível de provisionamento de determinadas operações com clientes corporativos e (iv) pelo aumento da inadimplência no período.

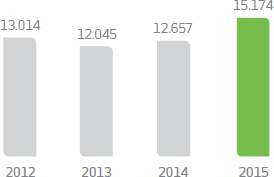

DESPESA DE PROVISÃO PARA DEVEDORES DUVIDOSOS

No exercício de 2015, a despesa de provisão para devedores duvidosos líquida de recuperações registrou R$ 15.174 milhões, apresentando variação de 19,9% impactada, principalmente: (i) pelo efeito do alinhamento do nível de provisionamento de determinadas operações com clientes corporativos; (ii) pela elevação da inadimplência do período; e (iii) pelo incremento das operações de crédito – conceito Bacen –, que apresentaram evolução de 5,9% nos últimos 12 meses.

Os efeitos da piora da inadimplência foram mitigados pelo fortalecimento da política e dos processos de concessão de crédito e pela qualidade das garantias obtidas, bem como pelo aperfeiçoamento constante do processo de recuperação de crédito e da diversificação do mix de produtos.

(R$ milhões)

RESULTADO DAS OPERAÇÕES DE SEGUROS, PREVIDÊNCIA E CAPITALIZAÇÃO

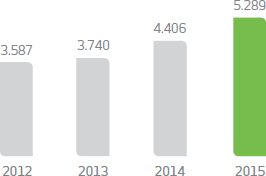

O lucro líquido de 2015 foi de R$ 5.289 milhões, 20% superior ao do ano anterior (R$ 4.406 milhões), em função: (i) do aumento em 15,1% no faturamento e (ii) da melhora do resultado financeiro em 23,8%; e compensado, em parte, (iii) pelo aumento de 19,9% nos sinistros retidos.

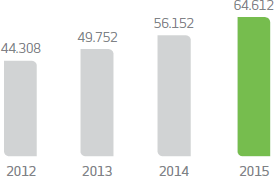

Os prêmios emitidos de seguros, contribuição de previdência e receitas de capitalização atingiram o montante de R$ 64.612 milhões, evolução de 15,1% em relação ao ano de 2014, influenciada, principalmente, pelos produtos de Saúde e Vida e Previdência, que apresentaram crescimento de 20,1% e 18,1%, respectivamente. As provisões técnicas alcançaram R$ 177.835 milhões, apresentando evolução de 16% em relação a dezembro de 2014.

Esses resultados refletem a estratégia de atuação do Grupo Segurador, com ênfase na ampliação de produtos e serviços, em nova estratégia de especialização dos corretores, que passaram de monoproduto para multiprodutos, nas melhorias no atendimento aos clientes e na sinergia com as agências.

LUCRO LÍQUIDO

(R$ MILHÕES)

PRÊMIOS EMITIDOS DE SEGUROS, CONTRIBUIÇÃO DE PREVIDÊNCIA E RECEITAS DE CAPITALIZAÇÃO (R$ MILHÕES)

| R$ milhões (exceto quando indicado) | 2012 | 2013 | 2014 | 2015 | Variação % | |

|---|---|---|---|---|---|---|

| 2015 x 2012 | 2015 x 2014 | |||||

| Lucro líquido | 3.587 | 3.740 | 4.406 | 5.289 | 47,4 | 20,0 |

| Prêmios emitidos de seguros, contribuição de previdência e receitas de capitalização | 44.308 | 49.752 | 56.152 | 64.612 | 45,8 | 15,1 |

| Provisões técnicas | 124.217 | 136.229 | 153.267 | 177.835 | 43,2 | 16,0 |

| Ativos financeiros | 141.540 | 146.064 | 166.022 | 191.921 | 35,6 | 15,6 |

| Índice de sinistralidade (%) | 71,0 | 71,2 | 71,0 | 72,0 | 1,0 p.p. | 1,0 p.p. |

| Índice combinado (%)1 | 86,0 | 86,1 | 86,1 | 86,7 | 0,7 p.p. | 0,6 p.p. |

| Segurados/participantes e clientes (milhares) | 43.065 | 45.675 | 46.956 | 49.806 | 15,7 | 6,1 |

| Funcionários (unidade) | 7.554 | 7.383 | 7.113 | 7.023 | (7,0) | (1,3) |

| Market share de prêmios emitidos de seguros, contribuição de previdência e receitas de capitalização (%)2, 3 | 24,8 | 24,2 | 24,4 | 25,5 | 0,7 p.p. | 1,1 p.p. |

| 1. Exclui as provisões adicionais. 2. Fonte: Susep/ANS. 3. Em 2015, base até novembro. | ||||||

O elevado nível de reservas técnicas oferece garantia aos segurados que receberão seus prêmios no futuro, principalmente em relação aos ramos de saúde, vida e previdência privada.

RECEITAS DE PRESTAÇÃO DE SERVIÇOS

Trata-se de uma das principais fontes de resultados do Bradesco, a qual vem crescendo de forma consistente e tem boas perspectivas de continuar essa expansão, devido, principalmente, ao aprimoramento do processo de segmentação de clientes.

Em 2015, as receitas de prestação de serviços totalizaram R$ 24.839 milhões, com evolução de R$ 2.750 milhões, ou 12,4%, em relação a 2014, proporcionada, principalmente, (i) pelo aumento do volume de operações, decorrente de contínuos investimentos nos canais de atendimento e em tecnologia, e (ii) pelo avanço do processo de segmentação de clientes, para uma melhor oferta de produtos e serviços.

As receitas que mais contribuíram para esse resultado foram decorrentes: (i) da boa performance da atividade de cartões, consequência (a) do aumento do volume financeiro transacionado e (b) da maior quantidade de transações realizadas; (ii) do crescimento das receitas de conta-corrente, ocasionado, basicamente, pelo aprimoramento do processo de segmentação de clientes; e da evolução das receitas com (iii) operações de crédito, derivadas, principalmente, de rendas com garantias prestadas, (iv) administração de consórcios e (v) administração de fundos.

| (R$ milhões) | 2012 | 2013 | 2014 | 2015 | Variação % | |

|---|---|---|---|---|---|---|

| 2015 x 2012 | 2015 x 2014 | |||||

Rendas de cartão |

6.025 | 7.165 | 8.129 | 9.612 | 59,5 | 18,2 |

Conta-corrente |

3.245 | 3.608 | 4.021 | 4.946 | 52,4 | 23,0 |

Operações de crédito |

2.080 | 2.242 | 2.582 | 2.801 | 34,7 | 8,5 |

Administração de fundos |

2.172 | 2.324 | 2.449 | 2.617 | 20,5 | 6,9 |

Cobrança |

1.314 | 1.471 | 1.566 | 1.574 | 19,8 | 0,5 |

Administração de consórcios |

613 | 722 | 880 | 1.040 | 69,7 | 18,2 |

Serviços de custódia e corretagens |

483 | 511 | 520 | 557 | 15,3 | 7,1 |

Underwriting/assessoria financeira |

517 | 568 | 637 | 541 | 4,6 | (15,1) |

Arrecadações |

319 | 340 | 373 | 383 | 20,1 | 2,7 |

Outras |

745 | 835 | 931 | 767 | 3,0 | (17,6) |

| Total | 17.512 | 19.786 | 22.089 | 24.839 | 41,8 | 12,4 |

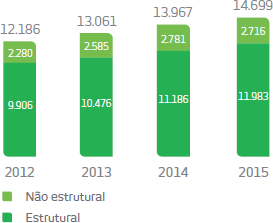

DESPESA DE PESSOAL

No exercício de 2015, as despesas de pessoal totalizaram R$ 14.699 milhões, com acréscimo de R$ 732 milhões, ou 5,2%, em relação ao ano anterior, decorrente, principalmente, da variação na parcela estrutural, relacionada ao incremento das despesas com proventos, encargos sociais e benefícios, impactadas pelo aumento dos níveis salariais, conforme convenções coletivas de 2014 e 2015.

Despesas de pessoal (R$ milhões)

Funcionários*

Obs.: Estrutural = proventos + encargos sociais + benefícios + previdência; e

Não estrutural = Participação nos Lucros e Resultados (PLR) + treinamento + provisão trabalhista + custo

com rescisões.

*Em 2014, inclui a transferência de 2.431 funcionários da Scopus Tecnologia para a IBM Brasil.

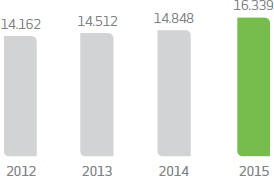

DESPESAS ADMINISTRATIVAS

Por meio de esforços do Comitê de Eficiência, o Bradesco vem mantendo suas despesas administrativas em níveis controlados, o que contribui com o Índice de Eficiência Operacional. Em 2015, as despesas administrativas totalizaram R$ 16.339 milhões, evolução de 10% em relação a 2014, devido, basicamente, ao incremento das despesas originadas: (i) pelo crescimento do volume de negócios e serviços no período; (ii) pelos reajustes contratuais; e (iii) pelo comportamento do dólar, nos últimos 12 meses, que atingiu 47% de valorização frente ao real. Nesse contexto, destaca-se o contínuo controle das ações do Comitê de Eficiência, cujas iniciativas ocasionaram rebalanceamento entre as despesas de pessoal e administrativas.

Despesas Administrativas (R$ milhões)

Pontos de atendimento (unidadeS)*

*A redução refere-se à migração de Pontos Externos da Rede de Máquinas de Autoatendimento – Bradesco para a Rede Banco24Horas, à desativação de máquinas dos Pontos Assistidos da Rede Banco24Horas e à diminuição dos correspondentes Bradesco Expresso.

ABERTURA DAS DESPESAS DE PESSOAL E ADMINISTRATIVAS

Em 2015, o total das despesas de pessoal e administrativas somou R$ 31.038 milhões, incremento de 7,7% em relação ao ano anterior, evoluindo abaixo do índice de inflação.

| (R$ milhões) | 2012 | 2013 | 2014 | 2015 | Variação % | |

|---|---|---|---|---|---|---|

| 2015 x 2012 | 2015 x 2014 | |||||

| Despesas de pessoal | ||||||

| Estrutural | 9.906 | 10.476 | 11.186 | 11.983 | 21,0 | 7,1 |

Proventos/encargos sociais |

7.427 | 7.798 | 8.282 | 8.834 | 18,9 | 6,7 |

Benefícios |

2.479 | 2.678 | 2.904 | 3.149 | 27,0 | 8,4 |

| Não estrutural | 2.280 | 2.585 | 2.781 | 2.716 | 19,1 | (2,3) |

Participação dos administradores e funcionários (PLR) |

1.335 | 1.407 | 1.536 | 1.580 | 18,4 | 2,9 |

Provisão para processos trabalhistas |

650 | 806 | 793 | 705 | 8,5 | (11,1) |

Treinamentos |

132 | 127 | 145 | 145 | 9,8 | - |

Custo de rescisão |

163 | 245 | 307 | 286 | 75,5 | (6,8) |

| Total | 12.186 | 13.061 | 13.967 | 14.699 | 20,6 | 5,2 |

| Despesas administrativas | ||||||

Serviços de terceiros |

3.537 | 4.134 | 3.942 | 4.124 | 16,6 | 4,6 |

Depreciação e amortização |

1.593 | 1.665 | 1.906 | 2.121 | 33,1 | 11,3 |

Comunicação |

1.662 | 1.608 | 1.524 | 1.653 | (0,5) | 8,5 |

Processamento de dados |

1.115 | 1.297 | 1.342 | 1.600 | 43,5 | 19,2 |

Propaganda e publicidade |

799 | 793 | 934 | 1.064 | 33,2 | 13,9 |

Manutenção e conservação de bens |

608 | 661 | 700 | 1.033 | 69,9 | 47,6 |

Aluguéis |

781 | 830 | 896 | 942 | 20,6 | 5,1 |

Serviços do Sistema Financeiro |

656 | 732 | 774 | 835 | 27,3 | 7,9 |

Transportes |

867 | 832 | 776 | 642 | (26,0) | (17,3) |

Segurança e vigilância |

428 | 495 | 559 | 609 | 42,3 | 8,9 |

Água, energia e gás |

254 | 225 | 237 | 345 | 35,8 | 45,6 |

Materiais |

323 | 310 | 342 | 336 | 4,0 | (1,8) |

Viagens |

139 | 138 | 156 | 168 | 20,9 | 7,7 |

Outras |

1.401 | 793 | 760 | 867 | (38,1) | 14,1 |

| Total | 14.162 | 14.512 | 14.848 | 16.339 | 15,4 | 10,0 |

| Total das despesas de pessoal e administrativas | 26.348 | 27.573 | 28.815 | 31.038 | 17,8 | 7,7 |

ÍNDICE DE EFICIÊNCIA OPERACIONAL (IEO)

O Índice de Eficiência Operacional (IEO)1 encerrou o exercício de 2015 em 37,5%, 1,7 p.p. de melhora em relação a 2014. Esse resultado reflete (i) o crescimento da margem financeira e das receitas de prestação de serviços e (ii) o comportamento das despesas operacionais, que evoluíram abaixo da inflação no ano, decorrente dos esforços contínuos no controle das despesas, incluindo ações do Comitê de Eficiência e os investimentos em tecnologia da informação, que vêm proporcionando melhorias nos sistemas e processos internos.

Esses fatores também contribuíram para que o IEO no conceito “ajustado ao risco”, o qual reflete o impacto do risco associado às operações de crédito2, atingisse 46,5%, com melhora de 1,4 p.p. em relação ao ano anterior.

O desempenho do IEO reflete a estratégia de crescimento sustentável, o que inclui, entre outros, a disponibilidade de produtos e serviços adequados aos clientes por meio da segmentação da base, a otimização dos pontos de atendimento e o controle contínuo das despesas operacionais.

1. IEO = (despesas de pessoal – PLR + despesas administrativas)/(margem financeira + receita de prestação de serviços + resultado de seguros + resultado de participações em coligadas + outras receitas operacionais - outras despesas operacionais).

2. Considera a inclusão da despesa de Provisão para Devedores Duvidosos (PDD), ajustada pelos descontos concedidos, pela recuperação de crédito e pelo resultado com alienação de bens não de uso, entre outros.

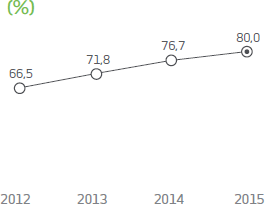

ÍNDICE DE COBERTURA OPERACIONAL

O Índice de Cobertura Operacional* foi de 80,0% no fim de 2015, registrando trajetória de melhora, com aumento de 3,3 p.p. em relação a 2014, devido, principalmente, ao aumento das receitas de prestação de serviços, aliado aos esforços contínuos no controle das despesas, incluindo ações do Comitê de Eficiência e iniciativas para ampliar a oferta de produtos e serviços a toda a base de clientes.

*Receitas de prestação de serviços/despesas administrativas e de pessoal.

BALANÇO PATRIMONIAL AJUSTADO

Os ativos totais ajustados, em dezembro de 2015, atingiram a marca histórica de R$ 1,080 trilhão, crescimento de 4,6% em relação ao exercício de 2014. O patrimônio líquido somou

R$ 88.907 milhões, 9,1% superior a 2014.

| (R$ milhões) | Dez. 12 | Dez. 13 | Dez. 14 | Dez. 15 | Variação % | |

|---|---|---|---|---|---|---|

| 2015 x 2012 | 2015 x 2014 | |||||

| Ativo | ||||||

| Circulante e realizável a longo prazo | 864.279 | 892.495 | 1.016.970 | 1.059.768 | 22,6 | 4,2 |

Disponibilidades |

12.077 | 12.196 | 14.646 | 17.457 | 44,5 | 19,2 |

Aplicações interfinanceiras de liquidez |

151.813 | 135.456 | 202.412 | 140.457 | (7,5) | (30,6) |

TVM e instrumentos financeiros derivativos |

315.487 | 313.327 | 346.358 | 407.584 | 29,2 | 17,7 |

Relações interfinanceiras e interdependências |

49.762 | 56.995 | 52.004 | 55.728 | 12,0 | 7,2 |

Operações de crédito e de arrendamento mercantil |

267.940 | 296.629 | 318.233 | 333.854 | 24,6 | 4,9 |

Provisão para Devedores Duvidosos (PDD)* |

(21.299) | (21.349) | (22.724) | (28.805) | 35,2 | 26,8 |

Outros créditos, valores e bens |

88.499 | 99.241 | 106.041 | 133.493 | 50,8 | 25,9 |

Ativo permanente |

14.813 | 15.644 | 15.070 | 19.987 | 34,9 | 32,6 |

Investimentos |

1.865 | 1.830 | 1.712 | 1.587 | (14,9) | (7,3) |

Imobilizado de uso e de arrendamento |

4.678 | 4.668 | 4.887 | 5.772 | 23,4 | 18,1 |

Intangível |

8.270 | 9.146 | 8.471 | 12.628 | 52,7 | 49,1 |

| Total | 879.092 | 908.139 | 1.032.040 | 1.079.755 | 22,8 | 4,6 |

| Passivo | ||||||

| Circulante e exigível a longo prazo | 807.799 | 835.917 | 949.846 | 988.833 | 22,4 | 4,1 |

Depósitos |

211.858 | 218.063 | 211.612 | 195.760 | (7,6) | (7,5) |

Captações no mercado aberto |

255.591 | 256.279 | 320.194 | 279.726 | 9,4 | (12,6) |

Recursos de emissão de títulos |

51.359 | 57.654 | 84.825 | 109.547 | 113,3 | 29,1 |

Relações interfinanceiras e interdependências |

5.667 | 6.864 | 5.958 | 6.384 | 12,7 | 7,2 |

Obrigações por empréstimos e repasses |

44.187 | 56.095 | 58.998 | 70.338 | 59,2 | 19,2 |

Instrumentos financeiros derivativos |

4.001 | 1.808 | 3.282 | 13.785 | 244,5 | 320,0 |

Provisões de seguros, previdência e capitalização |

124.217 | 136.229 | 153.267 | 177.835 | 43,2 | 16,0 |

Outras obrigações |

110.919 | 102.925 | 111.710 | 135.458 | 22,1 | 21,3 |

| Resultados de exercícios futuros | 658 | 677 | 293 | 529 | (19,6) | 80,5 |

| Participação minoritária nas controladas | 588 | 605 | 393 | 1.486 | 152,7 | 278,1 |

| Patrimônio líquido | 70.047 | 70.940 | 81.508 | 88.907 | 26,9 | 9,1 |

| Total | 879.092 | 908.139 | 1.032.040 | 1.079.755 | 22,8 | 4,6 |

| *Incluindo a provisão para garantias prestadas, em dezembro de 2015, a PDD totalizou R$ 29.499 milhões, a qual compõe o conceito de PDD excedente. | ||||||

| (R$ milhões) | Dez. 12 | Dez. 13 | Dez. 14 | Dez. 15 |

|---|---|---|---|---|

| Saldo inicial | 55.582 | 70.047 | 70.940 | 81.508 |

Aquisição de ações em tesouraria |

(14) | (72) | (29) | (133) |

Ajustes de avaliação patrimonial |

6.994 | (6.969) | 563 | (3.623) |

Lucro líquido |

11.381 | 12.011 | 15.089 | 17.190 |

Destinações: |

||||

- Juros sobre o capital próprio pagos e/ou provisionados |

(3.261) | (3.224) | (3.595) | (5.123) |

- Dividendos pagos e/ou provisionados |

(634) | (854) | (1.460) | (912) |

| Saldo final | 70.047 | 70.940 | 81.508 | 88.907 |

| (R$ milhões) | Dez. 12 | Dez. 13 | Dez. 14 | Dez. 15* | |

|---|---|---|---|---|---|

Fluxo de caixa das atividades operacionais |

60.403 | 104.243 | 110.463 | (29.044) | |

Fluxo de caixa das atividades de investimentos |

(53.794) | (30.561) | (19.137) | (38.749) | |

Fluxo de caixa das atividades de financiamento |

4.086 | (3.412) | (4.340) | 10.400 | |

Aumento/(redução) líquida, de caixa e equivalentes de caixa |

10.695 | 70.270 | 86.986 | (57.393) | |

| Caixa e equivalentes de caixa – início do período | 36.860 | 47.555 | 117.825 | 204.812 | |

| Caixa e equivalentes de caixa – fim do período | 47.555 | 117.825 | 204.812 | 147.419 | |

| *Para mais informações, favor consultar a nota explicativa nº 4 – Balanço Patrimonial e Demonstração do Resultado Gerencial, nas Demonstrações Contábeis de 31 de dezembro de 2015. | |||||

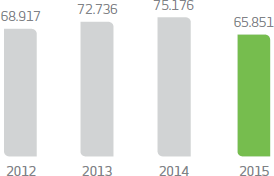

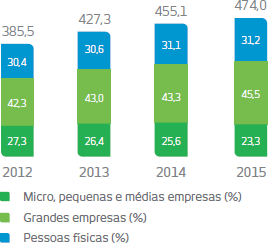

CARTEIRA DE CRÉDITO EXPANDIDA*

Em dezembro de 2015, a carteira de crédito do Bradesco totalizou R$ 474 bilhões, com evolução de 4,2% em relação ao do ano anterior, sendo (i) 9,5% nas grandes empresas e (ii) 4,5% nas pessoas físicas, compensada, em parte, (iii) pela redução de 5,3% nas micro, pequenas e médias empresas.

Os produtos que apresentaram maior crescimento nos últimos 12 meses, nas pessoas físicas, foram: (i) financiamento imobiliário e (ii) crédito pessoal consignado, principalmente, setor público e beneficiários do INSS. Na pessoa jurídica, os destaques foram: (i) financiamento à exportação e (ii) operações no exterior, influenciados pela variação cambial do período.

*Além da carteira de crédito – conceito Bacen, inclui avais, fianças, cartas de crédito, antecipação de recebíveis de cartão de crédito, debêntures, notas promissórias, co-obrigação em cessões para fundos de investimentos em direitos creditórios, certificados de recebíveis imobiliários e crédito rural.

Os maiores crescimentos, portanto, estão relacionados a produtos que apresentam menor risco.

(R$ bilhões, EXCETO QUANDO INDICADO)

| (R$ milhões) | Dez. 12 | Dez. 13 | Dez. 14 | Dez. 15 | Variação % | |

|---|---|---|---|---|---|---|

| 2015 x 2012 | 2015 x 2014 | |||||

| Pessoa física | ||||||

Crédito pessoal consignado |

20.757 | 26.786 | 29.619 | 34.565 | 66,5 | 16,7 |

Cartão de crédito |

20.921 | 23.915 | 26.233 | 28.592 | 36,7 | 9,0 |

Financiamento imobiliário |

10.060 | 13.602 | 17.919 | 22.781 | 126,5 | 27,1 |

CDC/leasing de veículos |

31.099 | 27.251 | 24.858 | 21.689 | (30,3) | (12,7) |

Crédito pessoal |

15.041 | 16.476 | 16.354 | 15.201 | 1,1 | (7,1) |

Crédito rural |

6.927 | 8.393 | 10.300 | 8.215 | 18,6 | (20,2) |

Repasses BNDES/Finame |

5.775 | 6.803 | 7.334 | 7.029 | 21,7 | (4,2) |

Cheque especial |

2.989 | 3.313 | 3.666 | 3.905 | 30,6 | 6,5 |

Avais e fianças |

683 | 187 | 458 | 707 | 3,4 | 54,3 |

Outros |

3.289 | 4.025 | 4.693 | 5.065 | 54,0 | 7,9 |

| Total | 117.540 | 130.750 | 141.432 | 147.749 | 25,7 | 4,5 |

| Pessoa jurídica | ||||||

Operações no exterior |

25.243 | 32.003 | 36.119 | 48.453 | 91,9 | 34,1 |

Capital de giro |

44.811 | 45.599 | 45.004 | 42.432 | (5,3) | (5,7) |

Repasses BNDES/Finame |

29.929 | 33.740 | 34.835 | 31.129 | 4,0 | (10,6) |

Financiamento imobiliário |

12.674 | 15.870 | 23.560 | 26.508 | 109,1 | 12,5 |

Financiamento à exportação |

12.023 | 15.366 | 15.839 | 23.158 | 92,6 | 46,2 |

Conta garantida |

9.793 | 10.410 | 10.462 | 9.794 | - | (6,4) |

CDC/leasing |

13.278 | 13.008 | 12.388 | 9.666 | (27,2) | (22,0) |

Crédito rural |

4.653 | 5.258 | 6.657 | 5.404 | 16,1 | (18,8) |

Avais e fianças |

59.228 | 67.399 | 71.611 | 69.176 | 16,8 | (3,4) |

Operações com risco de crédito – carteira comercial* |

30.874 | 33.104 | 33.185 | 34.319 | 11,2 | 3,4 |

Outros |

25.484 | 24.765 | 24.035 | 26.238 | 3,0 | 9,2 |

| Total | 267.989 | 296.523 | 313.695 | 326.278 | 21,8 | 4,0 |

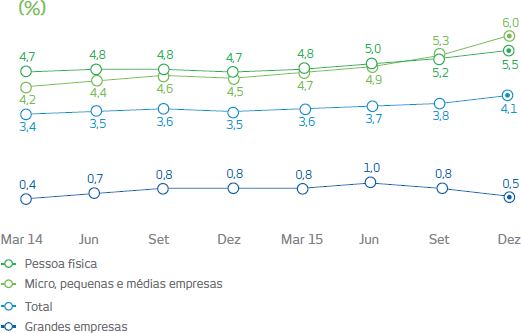

ÍNDICE DE INADIMPLÊNCIA > 90 DIAS*

O índice de inadimplência, compreendendo o saldo das operações com atrasos superiores a 90 dias, apresentou aumento devido ao processo de desaceleração da atividade econômica e ao menor ritmo de crescimento da carteira de crédito. A redução do índice de inadimplência do segmento de grandes empresas no período compensou, parcialmente, os efeitos da elevação da inadimplência na pessoa física e nas micro, pequenas e médias empresas.

ÍNDICE DE INADIMPLÊNCIA DE 15 A 90 DIAS*

No último trimestre de 2015, a inadimplência de curto prazo, compreendendo as operações vencidas de 15 a 90 dias, manteve-se estável. O aumento observado na pessoa jurídica foi compensado pela queda na pessoa física.

*Conceito definido pelo Bacen.

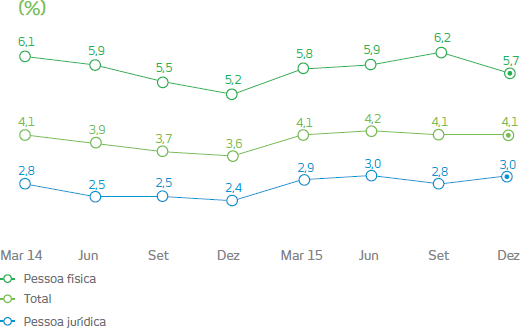

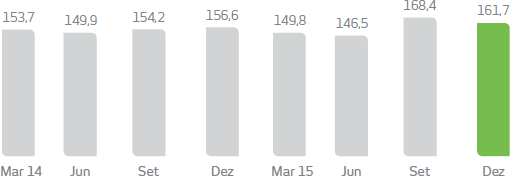

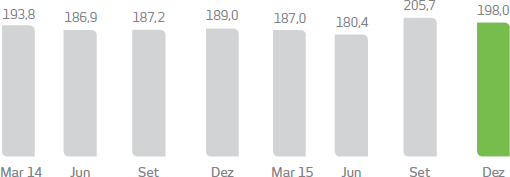

ÍNDICES DE COBERTURA ACIMA DE 60 E 90 DIAS1, 2

O índice de cobertura para os créditos em atraso acima de 60 e 90 dias encerrou o ano em 161,7% e 198,0%, respectivamente, mantendo-se em níveis confortáveis.

Esse indicador reflete a consistência e a robustez das políticas e dos processos de concessão de crédito, bem como a qualidade das garantias obtidas. O Bradesco tem um nível de cobertura maior do que o exigido pelos órgãos reguladores, o que contribui para assegurar a perenidade do negócio. Além da provisão para devedores duvidosos requerida pelo Bacen, a Organização possui provisão excedente de R$ 6,4 bilhões para suportar eventuais situações de estresse, bem como outras operações/compromissos com risco de crédito.

ÍNDICES DE COBERTURA ACIMA DE 60 DIAS (%)

ÍNDICE DE COBERTURA ACIMA DE 90 DIAS (%)

2. Inclui provisão para garantias prestadas, englobando avais, fianças, cartas de crédito e standby letter of credit, a qual compõe o conceito de PDD excedente.

RECURSOS CAPTADOS E ADMINISTRADOS

Os recursos captados e administrados somaram R$ 1,510 trilhão, variação de R$ 84 milhões, ou 5,9%, em relação a dezembro de 2014, justificada, principalmente, pelo aumento (i) dos recursos administrados em moeda nacional, no valor de R$ 61.554 milhões, e (ii) das provisões técnicas de seguros, previdência e capitalização, no valor de R$ 24.568 milhões.

O Bradesco apresenta baixa dependência de recursos interbancários e linhas externas em razão de sua eficiente obtenção de recursos com os clientes no mercado interno. Essa eficiência resulta (i) da posição de destaque de seus pontos de atendimento, (ii) da ampla diversidade de produtos oferecidos e (iii) da confiança do mercado na marca Bradesco.

| (R$ milhões) | Dez. 12 | Dez. 13 | Dez. 14 | Dez. 15 | Variação % | |

|---|---|---|---|---|---|---|

| 2015 x 2012 | 2015 x 2014 | |||||

| Captados | 783.396 | 824.692 | 937.369 | 960.113 | 22,6 | 2,4 |

Depósitos |

211.858 | 218.063 | 211.612 | 195.760 | (7,6) | (7,5) |

Captações no mercado aberto |

255.591 | 256.279 | 320.194 | 279.726 | 9,4 | (12,6) |

Recursos de aceites e emissão de títulos |

47.932 | 54.592 | 82.335 | 106.275 | 121,7 | 29,1 |

Obrigações por empréstimos e repasses |

44.187 | 56.095 | 58.998 | 70.338 | 59,2 | 19,2 |

Dívidas subordinadas |

34.852 | 35.885 | 35.822 | 50.283 | 44,3 | 40,4 |

Securitização de fluxos financeiros futuros |

3.427 | 3.062 | 2.490 | 3.272 | (4,5) | 31,4 |

Capital de giro próprio/administrado* |

55.822 | 55.901 | 66.831 | 70.406 | 26,1 | 5,3 |

Cobrança e arrecadação de tributos e assemelhados |

439 | 815 | 435 | 601 | 36,9 | 38,2 |

Carteira de câmbio |

5.071 | 7.771 | 5.385 | 5.617 | 10,8 | 4,3 |

Provisões técnicas de seguros, previdência e capitalização |

124.217 | 136.229 | 153.267 | 177.835 | 43,2 | 16,0 |

| Administrados em Moeda Nacional | 441.832 | 435.364 | 488.730 | 550.284 | 24,5 | 12,6 |

| Total | 1.225.228 | 1.260.056 | 1.426.099 | 1.510.396 | 23,3 | 5,9 |

PERSPECTIVAS DO BRADESCO PARA 2016

O quadro ao lado contém projeções prospectivas, as quais estão sujeitas a riscos e incertezas, pois foram baseadas em expectativas e premissas da Administração e em informações disponíveis no mercado até 28 de janeiro de 2016, data da divulgação dos resultados relativos ao ano de 2015, estando passíveis de alterações no decorrer do exercício de 2016. Para mais informações, consultar o press release do Relatório de Análise Econômica e Financeira, divulgado trimestralmente e disponível no website de Relações com Investidores do Bradesco (www.bradesco.com.br/ri > Relatórios e Planilhas > Informações Financeiras).

| Carteira de crédito1 | 1 a 5 | ||||

Pessoas físicas |

4 a 8 | ||||

Pessoas jurídicas |

0 a 4 | ||||

| Margem financeira de juros | 6 a 10 | ||||

| Prestação de serviços | 7 a 11 | ||||

| Despesas operacionais2 | 4,5 a 8,5 | ||||

| Prêmios de seguros | 8 a 12 | ||||

| Despesas de PDD (R$ bi)3 | 16,5 a 18,5 | ||||

| 1. Carteira de crédito expandida. 2. Despesas administrativas e de pessoal. 3. Inclui as receitas com recuperação de crédito. |

|||||